키움증권

주식과 채권의 중간적 성격을 가지면서

자본 안정성 요건을 충족하여 금융감독

당국이 자본금으로 인정하는 증권

만기제한

없음

배당/이자

지급의무없음

상환우선순위

낮음

신종자본증권 안내

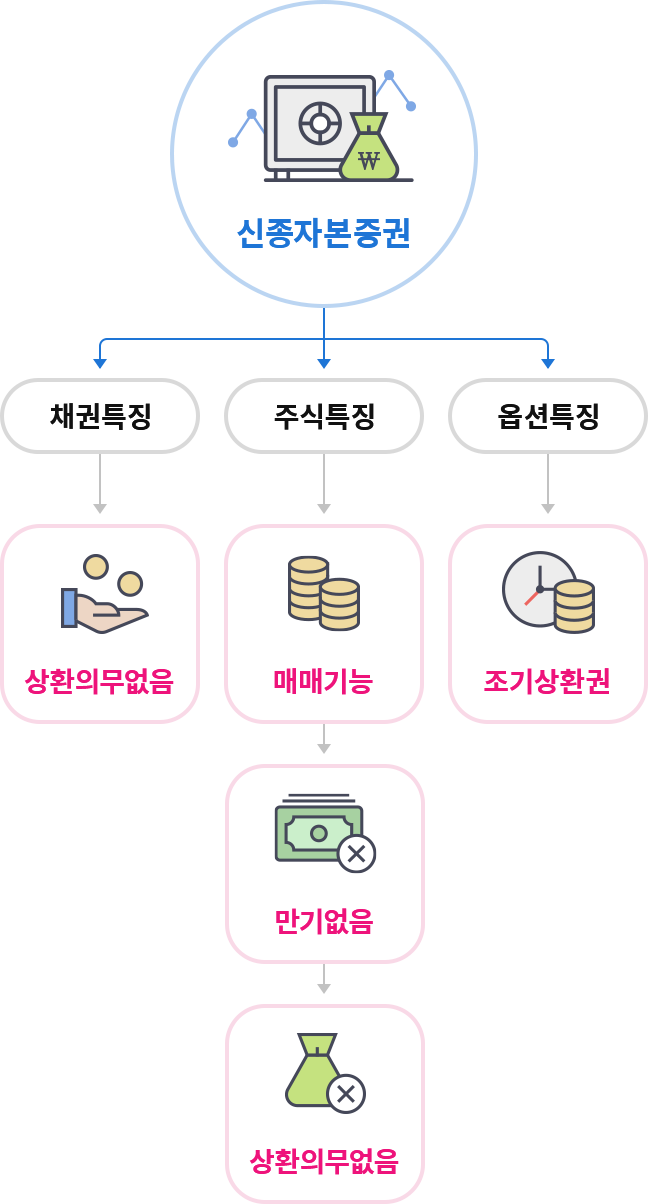

신종자본증권

- 채권특징 > 이자지급

- 주식특징 > 매매기능 > 만기없음 > 상환의무 없음

- 옵션특징 > 조기 상환권

- 일반 기업보다는 대부분 은행의 자본확충목적으로 발행 (90% 이상이 은행)

- 그 외 보통주 발행으로 인한 주당 이익 및 경영권 희석 방지, 자본조달비용 구조 변화 등의 목적으로 발행

신종자본증권 특징

-

만기 제한이 없음

이자부 부채가 특수한 경우를 제외하고 상환시점 반드시 상환되는 반면, 신종자본증권은 만기가 30년 이상이거나 영구채인 경우가 대부분 (5년 조기상환 옵션 존재)

-

배당 (또는 이자) 지급 의무가 없음

이자부 부채는 회사가 재무적으로 어려움을 겪고 있더라도 계약조건에 따라 이자를 지급해야 하지만, 신종자본증권의 경우 발행자의 재무상태에 따라 배당 또는 이자지급이 정지될 수 있는 Trigger 조항을 계약 상에 언급하고 있는 것이 일반적

-

상환 우선순위가 다른 채권보다 낮다는 점 때문에 자본으로 인정

파산 시 보상순위가 선 순위는 물론 후 순위채에 비해 뒤지지만 보통주 보다는 높음

신종자본증권 변제순위

- 발행회사가 디폴트 (부도)가 발생할 경우는 다른 채권에 비해 변제순위가 후순위인 채권

- 일반 회사채가 무보증무담보 “선순위채”인 반면에, 후순위채의 경우는 디폴트 발생 시에 선순위채의 상환이 다 이루어진 후후순위채 원리금을 상환 (채권의 안정성을 낮추는 요인)

- 후순위채의 신용등급은 보통 선순위채 대비 한 단계 낮게 부여

- 발생사는 이러한 낮은 안정성이라는 불리한 점을 상쇄하기 위해 더 높은 금리를 투자자에게 제공

- 일반적으로 은행·보험·증권업계에서 주로 발행 (후순위 채권은 특정 조건에 부합할 경우에 자본으로 인정되며, 금융회사들은 후순위채권의 발행을 통해 자본 비율을 보완할 필요가 있기 때문)

-

1순위 담보부채권

- 담보대출

- 담보부사채

-

2순위 일반채권

- 무보증선순위채

- CP 등

-

3순위 후순위채권

- 후순위채

- 후후순위채

- 코코본드

- 영구채 등

-

4순위 주식

- 보통주

- 우선주 등

신종자본증권 상각 가능성

- ‘생존불가능한 시점’ 이란 공적자금 또는 유사한 지원이 없을 경우 독자적인 생존이 불가능하다고 감독당국이 판단하는 시점

- 국내에서는 경영개선명령 조치를 받은 경우 또는 부실금융기관으로 지정된 경우에 해당

- EU 등 해외은행의 Trigger piont가 보통주 자본비율 5.125% 미만으로 계속 기업 관점에서의 선제적 성격인데 반해 국내은행의 경우 보통주 자본비율 1.2%미만 (경영개선명령 기준) 등 상대적으로 낮게 설정

- 2016년 9월말 국내 일반은행의 평균 보통주 자본비율이 11%를 상회함을 고려할때, 상각/전환 등 위험요소의 실제 발생가능성은 높지 않을 것으로 판단됨

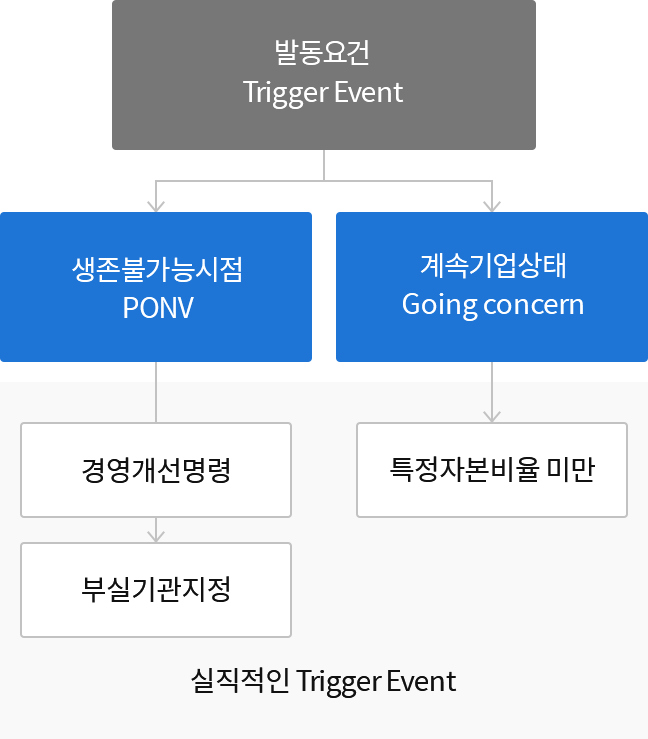

발동요건 Trigger Event

- 생존불가능시점 PONV

경영개선명령 > 부실기관지정(실질적인 Trigger Event에 경영개선명령,부실기관지정이 포함됩니다.)

- 계속기업상태 Going concern

특정자본비율 미만(실질적인 Trigger Event에 특정자본비율 미만이 포함됩니다.)

신종자본증권의 이자지급정지 발동 요건

- 2015년 12월 은행업감독규정의 개정으로 2016년 이후 신종자본증권의 이익배당의 최대한도가 상법상 배당가능이익에서 연결당기순이익으로 변경

- 이익배당 한도의 개념이 Stock에서 Flow로 변경되며 지급요건이 강화

- 신종자본증권을 발행한 은행이 은행업 감독규정에서 지정하는 최소자본비율을 하회하고, 연결당기순손실(대손준비금 차감 후)를 기록하는 두 가지 조건에 모두 해당하는 경우에만 이자지급이 정지

- 최소 자본비율을 기준으로 충족하는 경우에는 은행업감독규정 제 26조 4항에 해당하지 않기 때문에 은행이 당 회계연도에 당기순이익을 기록하는지 여부와 관계없이 상법상 배당가능이익 내에서 이자 지급

- 국내은행들의 이익잉여금 누적 유보금액이 충분한 수준임을 고려할 때, 동 상황에서의 이자 미지급 위험은 낮은편

키움증권에서 신종자본증권 거래해야 하는 이유

키움증권에서는 발행금리(표면금리) 수준으로

신종자본증권을 판매하기 때문에 매수단가 측면에서 매우 유리(저렴한 가격에 구입 가능)합니다.

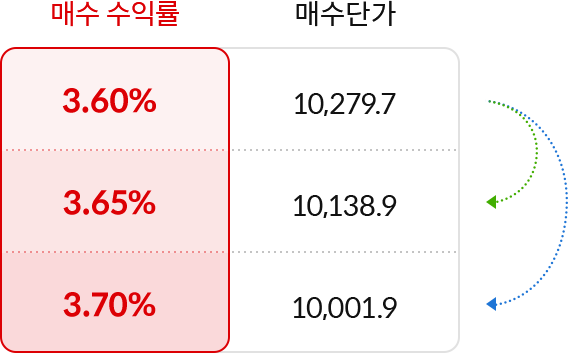

예시

신한은행22-10이-영구5갑

(신) 매수 사례 (표면금리 : 3.70%,

영구채, 발행일 18.10.15)

-

매수수익률에 따른 매수 단가차이

매수수익률 0.05% 차이가 날 때, 채권 1주당 매수단가는 140.8원 차이 발생

매수수익률 0.05% 차이가 날 때, 채권 1주당 매수단가는 140.8원 차이 발생

1억 매수 시, 매수단가는 1,408,000원 차이매수수익률 0.1%차이가 날 때, 채권 1주당 매수단가는 277.8원 차이 발생

1억 매수 시 매수단가는 2,778,000원 차이 -

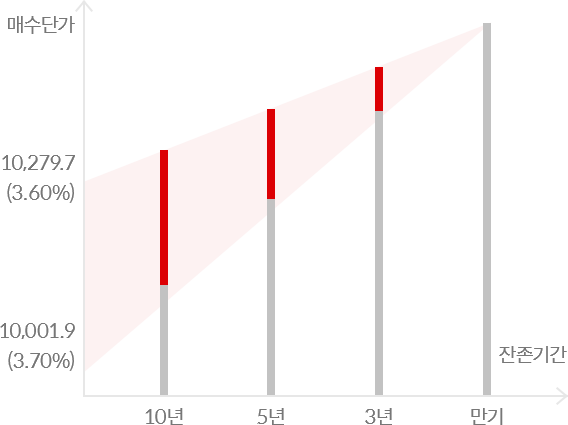

만기별 금리에 따른 단가 차이

만기가 긴 상품일수록 매수수익률에 따른 매수단가 (채권 1주 가격)에 큰 차이가 발생

만기가 긴 상품일수록 매수수익률에 따른 매수단가 (채권 1주 가격)에 큰 차이가 발생

- 이 금융상품은 예금자보호법에 따라 보호되지 않습니다.